زیرساختهای اینترنتی وزارت علوم پس از کرونا بهروزرسانی نشده است

قطعیهای اخیر اینترنت بار دیگر ضعف قدیمی زیرساختهای آموزش عالی را عیان کرده است. زیرساختهایی…

۲۹ بهمن ۱۴۰۴

۹ تیر ۱۳۹۹

زمان مطالعه : ۶ دقیقه

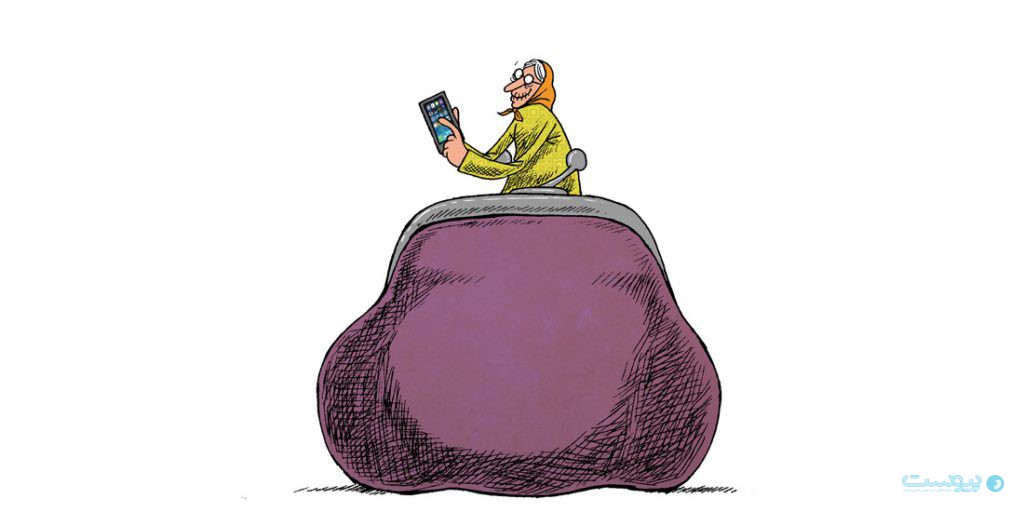

پیشنویس دستورالعمل نحوه صدور و فعالیت کیف پول الکترونیکی نهایی شده و برای تصویب و اجرایی به هیات عامل بانک مرکزی ارائه شده است. در صورت تصویب این هیات، قفل صدور کیف پول الکترونیکی پس از مدتها خواهد شکست.

به گزارش پیوست، این دستورالعمل که هماکنون با عنوان «دستورالعمل ضوابط فعالیت بانکهای عامل و راهبران کیف الکترونیکی پول در نظام پرداخت کشور» نهایی شده است، پیش از این نسخه اولیه آن با عنوان پرداختبان از سوی اداره نظامهای پرداخت و معاونت فناوریهای نوین بانک مرکزی تدوین شده بود.

پس از نهایی شدن سند پرداختیار، قرار بود تا سند پرداختبان یا همان دستورالعمل راهبری کیفپول الکترونیکی در عرض ۶ ماه به نتیجه برسد که از زمان اولیه تعیین شده برای آن بیش از ۲ سال میگذرد. در این دوره زمانی بارها هیات دولت بانک مرکزی را موظف کرده است تا اقدام به نهایی کردن دستورالعمل کیفپول الکترونیکی کند.

طبق پیشبینیهای صورت گرفته در این دستورالعمل، متقاضی راهبری کیفپول الکترونیکی در قالب شرکت تجاری در ایران به ثبت رسیده باشد و حداقل سرمایه ثبتی مورد نیاز این شرکت برای شروع فعالیت ۵ میلیارد تومان پیشبینی شده است. طبق این دستورالعمل، راهبر کیفپول الکترونیکی شخص حقوقی است که براساس قرارداد منعقده با بانک و با موافقت بانک مرکزی در حوزه ارائه خدمات مبتنی بر کیف پول الکترونیکی فعالیت خواهد کرد. طبق پیشبینیهای صورت گرفته هر کدام از بانکها نیز میتوانند خود راهبر کیف پول الکترونیکی باشند و هیچ محدودیتی برای بانکها در زمینه فعالیت در بخش کیف پول الکترونیکی در نظر گرفته نشده است.همچنین طبق تعریف این دستورالعمل، کیف الکترونیکی پول ابزاری است که توسط بانک صادر میشود و امکان پرداخت وجه از دارنده به پذیرنده آن را فراهم میکند.

دستورالعمل نحوه صدور و فعالیت کیف پول الکترونیکی پیشبینی کرده که متقاضی راهبری این کیف پول باید در قالب شرکت تجاری در ایران به ثبت رسیده باشد و حداقل سرمایه ثبتیاش برای شروع فعالیت ۵ میلیارد تومان باشد

طبق پیشبینیهای که در این دستورالعمل و در ادامه حداقل سرمایه ثبتی برای راهبر یا صادر کننده کیف پول در نظر گرفته شده، محدودیت در حداکثر موجودی حساب واسط راهبر است. حساب واسط حسابی متعلق به بانک طرف قرارداد با راهبر است که در آن وجوه ریالی دارنده کیف پول نگهداری میشود. این حساب برای پشتیبانی و اجرای کلیه تراکنشهای کیف پول مورد استفاده قرار میگیرد. طبق این دستورالعمل حداکثر مانده موجودی حساب واسط نباید از سه برابر سرمایه ثبتی راهبر بیشتر باشد و در صورت افزایش مانده حساب واسط به بیش از ۳ برابر سرمایه ثبتی و حداکثر سقف ۶ برابر سرمایه ثبتی بانک عامل میتواند از راهبر وثایق نقد شونده کافی اخذ کند.

حداقل سرمایه ثبتی در نظر گرفته شده و محدودیتهایی که برای حداکثر مانده موجودی حساب واسط در نظر گرفته شده است یکی از چالشهای اصلی فینتکها برای فعالیت در این زمینه است. به نظر میرسد بانک مرکزی با پیشبینی این موارد سعی کرده است هزینه فعالیت در زمینه کیفپول الکترونیکی را افزایش دهد تا فقط بخشهایی که از توان سرمایهای و اجرایی کافی در این زمینه برخوردار هستند وارد کارزار کیفپول الکترونیکی شود این در حالی است که بسیاری از استارتآپهای کشور در این دوره زمانی منتظر صدور دستورالعمل کیفپول الکترونیکی بودند.

طبق پیشبینیهای صورت گرفته صدور کیفپول و صدور مجدد آن مستلزم دریافت حداقل کارمزدی معادل صدور کارت مجازی از دارنده کیفپول است. همچنین سقف مبلغ قابل شارژ روزانه کیف شخصی معادل حداکثر موجودی آن است. همچنین شارژ و دشارژ مربوط به کیف شخصی باید از طریق سامانههای ملی پرداخت یا از طریق سامانههای بانکی انجام شود. شارژ نقدی و دشارژ نقدی کیفشخصی حداقل ۶ ماه پس از ابلاغ این دستورالعمل و با اعلام بانک مرکزی میسر خواهد بود در شرایط فعلی و در گام اول امکان شارژ نقدی کیفپول الکترونیکی وجود ندارد و فقط از طریق سامانههای پرداخت میتوان اقدام به شارژ کیفپول کرد.

همچنین پیشبینی شده است که انجام تراکنش کیفبهکیف و خرید فقط از طریق دو راهبر تعاملپذیر مجاز است. راهبر تعاملپذیر به صادر کننده کیف پولی گفته میشود که در ضوابط معین و توافق شده با سایر راهبرها و مطابق با الزامات مندرج در این دستورالعمل، تراکنش بیرون شبکه را انجام میدهند. تراکنش بیرون شبکه نیز به تراکنشی گفته میشود که دو راهبر پذیرنده کیفپول و دارنده کیفپول متفاوت باشند در این صورت تراکنش خارج از شبکه یک راهبر و از طریق سامانههای ملی پرداخت انجام میشود. در اصل مانند تراکنش شتابی و تراکنش دورن بانکی است.

هر چند در این دستورالعمل اشاره مستقیمی به دریافت کارمزد بهازای انجام تراکنش از طریق کیفپول الکترونیکی نشده، اما بانک عامل و راهبر موظف شدهاند تا کارمزدهای دریافتی از دارندگان و پذیرندگان کیف خود را به صورت مشخص به اطلاع آنان برسانند. همچنین مدل دریافت کارمزد نیز بسته به مدل همکاری میان بانک عامل و راهبر پیشبینی شده است. در این دستورالعمل تاکید شده است که سودی به مانده موجودی کیف تعلق نمیگیرد.

در این دستورالعمل اشاره مستقیمی به الزام دریافت کارمزد بهازای انجام تراکنش از طریق کیفپول الکترونیکی نشده، اما بانک عامل و راهبر موظف شدهاند تا کارمزدهای دریافتی از دارندگان و پذیرندگان کیف خود را به صورت مشخص به اطلاع آنان برسانند

طبق پیشبینیهای صورت گرفته در این دستورالعمل سقف شارژ کیف پول برای افراد مختلف متفاوت است و راهبر با توجه به شناسایی مشتری و احراز هویت وی نسبت به تعیین سقف شارژ کیف پول مشتری اقدام خواهد کرد. طبق پیشبینیهای صورت گرفته در سطح اول موجودی کیف شخصی و حداکثر مبلغ هر تراکنش برابر با شاخص ریز پرداخت خواهد بود. شاخص ریز پرداخت مبلغی است که افراد میتوانند از طریق دستگاه خودپرداز از حساب خود برداشت کنند. در شرایط فعلی این مبلغ ۲۰۰ هزارتومان است. همچنین پیشبینی شده که کل گردش فصلی دارنده کیفپول سطح اول نمیتواند بیش از ۵ برابر این شاخص باشد. در اصل کل گردش مالی دارنده کیف پول الکترونیکی سطح اول در طول یک فصل باید حداکثر یک میلیون تومان باشد. البته در این دستورالعلمل پیشبینی شده که اداره نظامهای پرداخت میتواند در شاخص ریز پرداخت بازنگری کند.

حداکثر موجودی دارندگان کیفپول الکترونیکی در سطح دوم ۵ برابر شاخص ریز پرداخت یا همان یک میلیون تومان است و حداکثر میزان تراکنش همان شاخص ریز پرداخت خواهد بود. مشتریان سطح دوم پس از یک سال فعالیت و نداشتن رفتار مشکوک می توانند به سطح سوم ارتقا پیدا کنند در این صورت حداکثر موجودی کیف شخصی این افراد پانزده برابر شاخص ریز پرداخت خواهد بود اما حداکثر مبلغ هر تراکنش از شاخص ریز پرداخت فراتر نخواهد رفت. همچنین آغاز فعالیت راهبر صرفا پس از انعقاد قرارداد با بانک عامل امکانپذیر است.

متن کامل پیشنویس دستورالعمل ضوابط فعالیت بانکهای عامل و راهبران کیف الکترونیکی پول در نظام پرداخت کشور را از طریق لینک زیر بخوانید:

لینک: پیشنویس دستورالعمل ضوابط فعالیت بانکهای عامل و راهبران کیف الکترونیکی پول در نظام پرداخت کشور

اگه اصلاح نشه و اجرایی بشه نتنها کیف پول تو ایران رواج پیدا نمیکنه بلکه فعالیت هایی هم که تا الان تو این زمینه شده محکوم به شکسته. به نظر میرسه خواسته بانک مرکزی (و بخصوص بانک ها) هم دقیقا همینه. کشورهای دیگه موانع رو از ترویج کیف پول برمیدارن(که نتیجه اش رشد اقتصادیه)، تو ایران برعکسه (که نتیجه اش انحصار و فساد مالیه).

من صاحب کسب و کار یک کیف پول هستم. با محدودیت هایی که در انجام تراکنش ها و گذاشتن سقف های محدود پرداخت و موجودی و شارژ و سخت گیری های احراز هویتی گذاشته شده من با شناختی که از بازار فعلی و مشتری هام دارم با قاطعیت میگم این دستورالعمل کاربردی نخواهد بود.