چندصدایی پرداختیاران از روند کاهش دریافت درگاه پرداخت؛ بیاعتمادی کاربران نتیجه چیست

«اعتماد کسبوکارها بهخصوص کسبوکارهای بزرگ و سازمانی به پرداختیارها کاهش یافته است.» این گفته بخشی…

۲۴ بهمن ۱۴۰۴

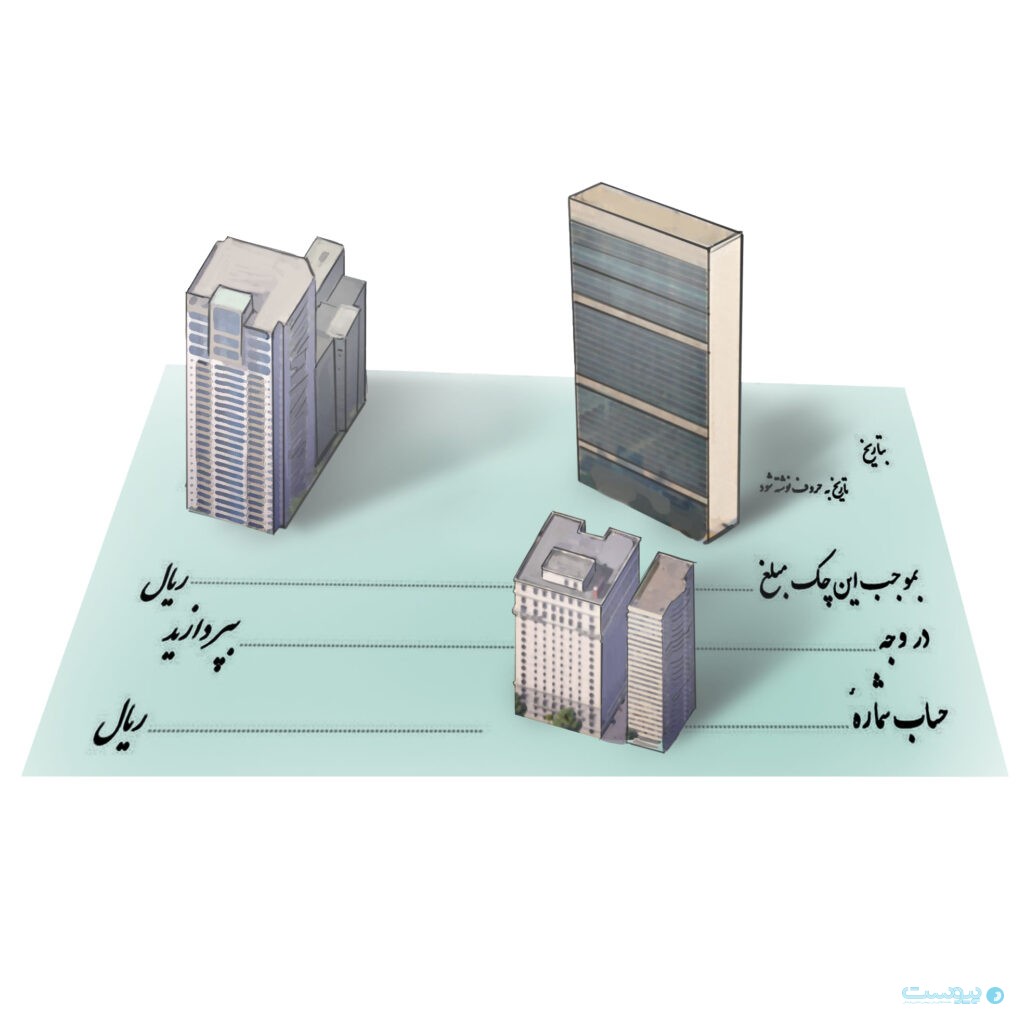

اکوسیستم چک در ایران به مرحله نهایی خود رسیده است. چک دیجیتالی آخرین قطعه از پازل اکوسیستم چک بود که در آبانماه ۱۴۰۱ برای اولین بار صادر شد. در همان زمان، چک امن دیجیتالی در بانکهای صادرات، پارسیان و تجارت به طور آزمایشی به بهرهبرداری رسید و در دسترس مشتریان حقیقی قرار گرفت. در واقع، نزدیک به یک دهه زمان لازم بود تا چک دیجیتالی به مرحله صدور برسد و این آغاز مسیری جدید برای بانکداری الکترونیکی در کشور است. در لحظه نوشتن این گزارش بنا بر گفته آمنه نادعلیزاده، مدیر اداره توسعه و تدوین مقررات نظامهای پرداخت بانک مرکزی، بیش از ۴۰ هزار چک دیجیتالی صادر شده که سهم کوچکی از کل چکهای صادرشده در شبکه بانکی را شامل میشود.

نادعلیزاده درباره مسیر عملیاتی شدن چک امن دیجیتالی در شبکه بانکی میگوید: «از آبان سال گذشته در سه بانک صادرات، بانک پارسیان و تجارت، چک امن دیجیتالی برای مشتریان حقیقی رونمایی شد. بانک قرضالحسنه رسالت نیز به تدریج اضافه شد. بعضی از بانکهای دیگر نیز در مرحله تست موفق بودهاند ولی هنوز تایید نهایی را نگرفتهاند و به محض اخذ تاییدیه محصولشان را ارائه میدهند. بانک کشاورزی و بانک رفاه و بانک پاسارگاد نیز تستشان موفق بوده و الآن محیط عملیاتی در اختیارشان است.»

محمد رضوان مدنی، معاون فناوری اطلاعات بانک صادرات ایران، درباره حضور این بانک در پروژه چک امن دیجیتالی بانک مرکزی توضیح میدهد: «اگر بگوییم بانک صادرات ایران، نخستین بانکی بود که الزامات قانون جدید چک و درخواست بانک مرکزی و وزارت اقتصاد مبنی بر پیادهسازی چک دیجیتالی را در ابعادی وسیع اجرایی کرد، سخنی به گزاف نگفتهایم. بانک صادرات ایران در آذرماه ۱۴۰۱، چک امن دیجیتالی خود را با نام اختصاصی چکنو به مشتریانش ارائه کرد. از آن زمان تاکنون، توسعههای زیادی روی این محصول دنیای بانکداری دیجیتالی انجام شده و چکنو، برای همه مشتریان حقیقی بانک صادرات ایران که در این بانک دارای حساب جاری هستند و منعی از بابت در اختیار داشتن چک ندارند، در دسترس قرار گرفته است.»

بانک قرضالحسنه رسالت چهارمین بانکی است که به اکوسیستم چک امن دیجیتالی پیوسته است. ابوالفضل کمیجانی، مدیر پروژه چک دیجیتالی بانک قرضالحسنه رسالت، درباره فرایند پیوستن این بانک به اکوسیستم چک دیجیتالی میگوید: «بانک قرضالحسنه رسالت، در آبانماه ۱۴۰۱ اقدام به آمادهسازی بسترهای زیرساختی و تحقیق و توسعه و شرکت در جلسات بانک مرکزی کرد و پروژه چک امن دیجیتالی در این بانک کلید خورد و ۳۰ اردیبهشتماه ۱۴۰۲ برای مشتریان ما عملیاتی شد.»

سامانه چکاد نقطه پایانی بر تعدد سامانههای بانکی برای عرضه چک بود. در واقع، ایجاد سامانه چکاد به عنوان هسته مرکزی اکوسیستم چک، راه دشوار استقرار چک دیجیتالی را در شبکه بانکی هموار و نقشه راه متمرکزی برای بانکهای در پیوست به اکوسیستم چک ایجاد کرد. تکلیف ایجاد سامانه چکاد در ماده یک قانون اصلاح صدور چک آمده بود و توانست مرکزی برای سامانههای سمات، صیاد، محچک و چکاوک باشد و همچنین فرایند اتصال بانکها به اکوسیستم چک را یکپارچه کند.

مدیر اداره توسعه و تدوین مقررات نظامهای پرداخت چک امن دیجیتالی را در دو بخش تعریف میکند: «در واقع، یک بخش خود سامانه است که بانکها باید تستهای فنی آن را انجام بدهند و با چکاد بیایند و تست کنند، یک بخش دیگر هم از طریق امضای دیجیتالی است که باید بروند و امضای دیجیتالی را برای مشتری خودشان تعریف کنند. به خاطر همین است که در اتصال یک مقدار کارش نسبت به سایر سامانهها پیچیدهتر است و بانکها دارند به صورت تدریجی به آن اضافه میشوند.»

مدیر پروژه چک امن دیجیتالی بانک قرضالحسنه رسالت درباره ویژگی سامانه چکاد میگوید: «سامانه چکاد دربرگیرنده تمام مراحل صدور دستهچک تا نقد کردن آن به صورت دیجیتالی است و قوانین و مراحل چک دیجیتالی هیچ تفاوتی با چک کاغذی ندارد.»

نادعلیزاده از ارائه چک امن دیجیتالی برای مشتریان حقوقی خبر میدهد و روزهای آتی را زمان ورود به فاز جدید چک امن دیجیتالی میداند. او میگوید: «به زودی میتوانیم چک دیجیتالی را برای مشتری حقوقی ارائه کنیم؛ یعنی فاز اول که برای مشتری حقیقی بود به اتمام رسیده و الآن مستندات فنی در اختیار بانکها قرار گرفته تا بتوانند برای مشتری حقوقی نیز چک امن دیجیتالی صادر کنند.»

مدیر اداره توسعه و تدوین مقررات نظامهای پرداخت معتقد است چک امن دیجیتالی بیشتر مورد اقبال مشتری حقوقی است. او ادامه میدهد: «چک امن دیجیتالی به دلیل شرایطی که برای مشتری حقوقی ایجاد میکند، مشتری بیشتر تمایل دارد از آن استفاده کند، بنابراین پیشبینی میشود این مشتریها نسبت به مشتریهای حقیقی علاقه بیشتری به استفاده از چکهای دیجیتالی داشته باشند.»

محمد رضوان مدنی معاون فناوری اطلاعات بانک صادرات ایران نیز از گام این بانک برای ارائه چکنو به مشتریان حقوقی خبر میدهد و میگوید: «برای گسترش چکنو در بانک صادرات گامهای صدور چک از سوی اشخاص حقوقی برداشته شده است. از آنجا که مشتریان حقوقی برای صدور چکنو نیازمند احراز هویت و امضای دیجیتالی هستند، خوشبختانه اقدامات خوبی در این زمینه انجام شده و بانک صادرات نیز فرایند احراز هویت و امضای دیجیتالی تعدادی از مشتریان ویژه خود را تسهیل کرده است. همچنین مذاکراتی نیز برای پذیرش چکنو در نهادهای دولتی در مبادلات تجاری و اعتباری انجام دادهایم و امیدواریم بتوانیم در آینده نزدیک، گستره صدور و دریافت این محصول ویژه بانک صادرات ایران را بیشتر و بیشتر کنیم.»

ابوالفضل کمیجانی مدیر پروژه چک امن دیجیتالی بانک قرضالحسنه رسالت امیدوار است با امکان ارائه چک دیجیتالی به مشتریان حقوقی، میزان صدور این چک افزایش یابد. او عنوان میکند: «با توجه به اینکه قابلیتهای سامانه چکاد در فاز ابتدایی تنها برای مشتریان حقیقی به بهرهبرداری رسید، امیدواریم با بهکارگیری آن در خصوص مشتریان حقوقی و همچنین سپردههای مشترک مشتریان و امکان وصول چکهای بین بانکی از طریق بستر سامانه چکاوک نیز در فاز دوم اجراییسازی پروژه چکاد از سوی شبکه بانکی شاهد استقبال بیشتر مشتریان از چک امن دیجیتالی باشیم.»

مدیر اداره توسعه و تدوین مقررات نظامهای پرداخت از گردش ۴۰ هزار چک امن دیجیتالی در شبکه بانکی اطلاع میدهد و میگوید: «در حال حاضر، ۴۰ هزار چک امن دیجیتالی در شبکه بانکی وارد شده است و این تعداد چک در دست مردم در حال گردش است.»

مدیر پروژه چک امن دیجیتالی بانک قرضالحسنه رسالت از صدور پنج هزار چک دیجیتالی در این بانک خبر میدهد. او میگوید: «با توجه به اینکه چک امن دیجیتالی، فقط در خصوص چکهای درون بانکی این بانک کاربرد داشته و با توجه به سپری شدن زمان کمتر از دو ماه از عملیاتیسازی خدمت چکاد برای مشتریان، تقریباً بیش از ۵۰۰ مشتری حقیقی درخواست دستهچک کردهاند و بیش از پنج هزار فقره چک دیجیتالی در این بانک صادر شده و در اختیار مشتریان قرار گرفته است.»

معاون فناوری اطلاعات بانک صادرات ایران درباره میزان صدور چک امن دیجیتالی در این بانک میگوید: «از آذرماه سال پیش تاکنون، حدود ۵۰۰ هزار فقره چک دیجیتالی به درخواست مشتریان بانک صادر شده که از این تعداد، حدود ۶۰ هزار چک به ارزش بیش از ۲۱۰۰ میلیارد ریال پاس شده است. خوشبختانه روند استقبال از چکنو مثبت است و در همین تیرماه، بیش از ۱۰ هزار دسته چک دیجیتالی ۱۰ برگی، یعنی بیش از ۱۰۰ هزار فقره چک دیجیتالی از سوی مشتریان بانک صادرات درخواست و برای آنان صادر شده است.»

آمارهای فوق نشان میدهد در مدت هشت ماه، حدود ۴۰ هزار چک امن دیجیتالی در شبکه بانکی به گردش درآمده است و پیشبینی میشود با شروع فاز دوم و اضافه شدن مشتریان حقوقی بر تعداد صدور چک امن دیجیتالی افزوده شود. اما آنچه افق پیش روی چک امن دیجیتالی را در سایه برده امضای دیجیتالی است. امضای دیجیتالی سالهای سال محل اختلاف بانک مرکزی و مرکز توسعه تجارت الکترونیکی بوده است. از یک طرف بانک مرکزی بر ایجاد مرکز ریشه برای خود تاکید داشته و از طرف دیگر، مرکز تتا ایجاد مرکز میانی ذیل مرکز ریشه امضای دیجیتالی را قانونی دانسته است. با این حال، بانک مرکزی اخیراً ایجاد مرکز میانی ذیل مرکز ریشه را پذیرفته است.

از سویی نادعلیزاده از موافقت اولیه شورای سیاستگذاری گواهی الکترونیکی با سند سیاستگذاری بانک مرکزی برای مرکز میانی خود خبر میدهد.

آمنه نادعلیزاده تاکید دارد بعد از اخذ مجوز برای مرکز میانی بانک مرکزی، فعالیت مرکز نماد مختومه اعلام میشود و از مرکز نماد به سمت مرکز میانی ذیل مرکز ریشه مهاجرت خواهند کرد. او میگوید: «مرکز ریشه به بانک مرکزی این اجازه را داد تا یک سند سیاستگذاری داشته باشد، اما بانک مرکزی تابع مرکز ریشه باشد. یعنی اعتراضاتی که بانک مرکزی داشت در این سالها بالاخره شنیده شد و این اجازه به بانک مرکزی داده شد که یک سند سیاستگذاری تنظیم کند. بانک مرکزی این سند سیاستگذاری را به شورای سیاستگذاری گواهی الکترونیکی ارائه کرد و در بهمن سال گذشته هم این سند در آن شورا طرح شد و به نوعی به تصویب رسید. بر این اساس بانک مرکزی، مرکز میانی تابع مرکز ریشه خواهد شد.»

مدیر اداره توسعه و تدوین مقررات نظامهای درباره ضرورت توسعه امضای دیجیتالی برای گسترش چک امن دیجیتالی میگوید: «در حال حاضر هم تعداد بانکها اندک است و هم استفاده از چک دیجیتالی مستلزم این است که شما امضای دیجیتالی داشته باشید و خیلیها این امضا را ندارند و هنوز مثل چک کاغذی فراگیر نشده است. اگر بانک مرکزی، مرکز میانی خود را راهاندازی بکند، چون مشتریان بانکی تعدادشان بسیار زیاد است، پیشبینی میشود تعداد صدور امضای دیجیتالی در کشور شیب صعودی بگیرد و با یک روند خوبی افزایش پیدا کند. قطعاً اگر این مساله حل شود و امضای دیجیتالی جا بیفتد، فکر میکنم محصول چک دیجیتالی خیلی بهتر در بازار جایگاه خودش را پیدا کند.»

او پاشنه آشیل فراگیری چک امن دیجیتالی را امضای دیجیتالی میداند و ادامه میدهد: «در مورد سیستم چک امن دیجیتالی اگر صحبت میکنیم بله، پاشنه آشیل آن امضای دیجیتالی است و تا امضای دیجیتالی جا نیفتد، قاعدتاً صدور چک امن دیجیتالی یک مقدار با اما و اگر مواجه است.»

نادعلیزاده تاکید دارد بانک مرکزی تاکنون برای مشتری بانکی امضای دیجیتالی چندانی صادر نکرده است. او درباره امضاهای مورد استفاده برای چک امن دیجیتالی از سوی بانکها عنوان میکند: «برخی از این بانکها امضای دیجیتالی را از سامانه هامون گرفتند. امضای دیجیتالی هامون سمت مرکز نماد بانکی مرکزی است.»

ابوالفضل کمیجانی درباره چگونگی فرایند امضای دیجیتالی در بانک قرضالحسنه رسالت میگوید: «این بانک در وهله اول از زیرساخت هامون یا سامانه امضای دیجیتالی نماد استفاده میکند.»

محمد رضوان مدنی معاون فناوری اطلاعات بانک صادرات درباره فرایند انجام امضای دیجیتالی برای چکنو توضیح میدهد: «چکنو در بانک صادرات ایران، خدمتی مبتنی بر بانکداری الکترونیکی است و از آنجا که سامانه چکاد بانک مرکزی، امضای دیجیتالی را بر بستر نرمافزار هامون تعریف کرده، بانک صادرات نیز فعلاً از همین نرمافزار استفاده میکند. همه مشتریان حقیقی بانک صادرات ایران که حساب جاری دارند، با دریافت امضای دیجیتالی از نرمافزار هامون میتوانند از چکنو استفاده کنند. فرایند احراز هویت و امضای دیجیتالی تعدادی از مشتریان حقوقی نیز در حال انجام است و امیدواریم در آینده نزدیک، این گروه از مشتریان نیز بتوانند امکان صدور چکنو داشته باشند.»

معاون فناوری اطلاعات بانک صادرات درباره میزان امضای صادرشده میگوید: «بر اساس اعلام بانک مرکزی، تاکنون بیش از ۱۴۷ هزار امضای دیجیتالی تایید شده که مربوط به همه بانکهاست.»

نادعلیزاده ادامه میدهد: «شرایطی که در سامانه چک دیجیتالی یا چکاد فراهم کردهایم این است که فقط صدور را منوط به امضای دیجیتالی کردهایم، ولی پذیرش چک دیجیتالی یا انتقال چک دیجیتالی مستلزم داشتن امضای دیجیتالی نیست. یعنی اگر یک مرحله احراز شود، اگر ذینفعی وجود داشته باشد که امضای دیجیتالی نداشته باشد، میتواند چک را پذیرش کند و میتواند به غیر واگذار کند. بنابراین، بستری که ما ایجاد کردهایم، خودش کمک میکند که چک دیجیتالی پا بگیرد. به نظرم چک امن دیجیتالی به شکلی خودترمیم است و این اکوسیستم را تکمیل میکند.»

او درباره آمار برگشت خوردن چک امن دیجیتالی میگوید: «برگشتی چک امن دیجیتالی خیلی پایین و کمتر از یک درصد بوده است. چراکه هنوز خیلی همهگیر نشده و شاید بخشی از این چکها برای ارائه اقساط مدتدار و غیره استفاده شود. بنابراین الآن نمیتوانیم آمار برگشت چکهای دیجیتالی را قطعی بگوییم و باید اکوسیستم فعالتر بشود.»

مدیر بانک مرکزی درباره برنامه بانک مرکزی برای فراگیری چک امن دیجیتالی در میان مردم میگوید: «برنامهای که بانک مرکزی دارد برای اینکه فراگیری اتفاق بیفتد، اولاً خود مردم باید این نیاز را احساس کنند و قاعدتاً اگر این تسهیلات را احساس کنند، خودشان سمت این محصول میروند، ولی بانک مرکزی هم به نوعی جریانسازی میکند که این اتفاق بیفتد. ما سال ۱۴۰۰ قانون صدور چک را به اجرایی کردیم؛ یعنی ثبت الکترونیکی چک در سامانه صیاد اجباری شد و مردم یاد گرفتند وقتی میخواهند چکی را صادر کنند حتماً دیتای آن را در سامانه صیاد ثبت کنند. الآن تقریباً دو سال است که از اجرای این قانون میگذرد و هم آموزش داده شده و هم افراد یاد گرفتهاند که چطور با سامانه صیاد ارتباط برقرار کنند. از طرف دیگر مزایای آن را هم دیدهاند، پس خودشان الآن اقبال دارند. در اردیبهشتماه ۸۷ درصد از چکهایی که در سامانه چکاوک وصول شدهاند، چکهای جدید صیادی بودهاند که آمار بسیار بالایی است.»

او همچنین از تصمیم بانک مرکزی برای جمعآوری چکهای کاغذی نسل اول صیادی خبر میدهد و میگوید: «نه اینکه آنها را به طور کلی از گردش خارج کند، به این معنا که چکهای نسل اول صیادی فقط در بانکی که خود بانک صادرکننده بوده پذیرش بشود و دیگر در سامانه چکاوک در گردش نباشند. این باعث میشود چکهای نسل اولی به نوعی از دور خارج شوند.»

نادعلیزاده درباره تغییر در نسبت صدور چک امن دیجیتالی در آینده میگوید: «الآن نمیتوانم پیشبینی دقیقی داشته باشم. شاید در پایان سال بهتر بتوانم به این سوال پاسخ بدهم. پیشبینی این است که حقوقیها خیلی بیشتر استقبال میکنند، ولی در حال حاضر هیچ حدسی نمیتوانم بزنم. من خوشبین هستم که این چک جایگاه خودش را پیدا میکند، ولی شاید بهتر باشد پاسخ این سوال را در پایان سال ۱۴۰۲ بدهم.»

محمد رضوان مدنی معاون فناوری اطلاعات بانک صادرات ایران در توضیح عامل فراگیری چک امن دیجیتالی در شبکه بانکی میگوید: «زمانی میتوان مدعی فراگیری استفاده از چکهای دیجیتالی در کشور شد که این پازل تکمیل شود و سایر بانکها و نهادهای دولتی نیز به شبکه چک دیجیتالی بپیوندند و امکان نقل و انتقال چک دیجیتالی بین بانکی و پذیرش این نوع چک در تمامی تبادلات مالی و اعتباری به طور کامل فراهم شود. به نظر میرسد تا رسیدن به آن نقطه هنوز فاصله داریم. با وجود این، آینده چکنو در بانک صادرات کاملاً روشن است.»