تغییر مدل وثایق تامین مالی جمعی ابلاغ شد؛ کاهش سهم ضمانتهای بانکی و افزایش دیگر وثیقهها

ترکیب وثایق برای استفاده از منابع سکوهای تامین مالی جمعی تغییرکرد و متقاضیان تامین مالی…

۲۹ بهمن ۱۴۰۴

۶ شهریور ۱۴۰۲

زمان مطالعه : ۸ دقیقه

©عکس: راه پرداخت

©عکس: راه پرداختمعاون فناوری نوین بانک مرکزی از تنظیمگری لندتکهایی که تامین مالی را از منابع غیربانکی انجام میدهند بر اساس قوانین لیزینگ خبر داد.

به گزارش پیوست، مهران محرمیان معاون فناوریهای نوین بانک مرکزی در افتتاحیه اولین رویداد اینوتکنیک اعلام کرد: بانک مرکزی در حال حاضر سه مدل برای لندتک در نظر دارد. در مدل اول لندتک فروشنده، خدمات تسهیلات را به صورت فروش اقساطی ارائه میدهد و بانک مرکزی ورودی به این شکل ندارد. در مدل دوم شبکه بانکی تامین مالی را انجام میدهد و این نیز بر اساس مقررات بانک مرکزی پیش میرود. در مدل سوم نیز تامین مالی غیربانکی صورت میگیرد که ما آنها را لیزینگ میدانیم. تلاش داریم با اصلاح مقررات لیزیینگ این مدل سوم لندتک را تنظیمگری کنیم.

معاون فناوری نوین بانک مرکزی به مدل جدید اعتبارسنجی اشاره کرد و گفت: در حال حاضر ۳۰ درصد ایرانیها امتیاز اعتباری دارند و با تداوم اجرای مدل جدید پوشش اعتبارسنجی در کشور به صددرصد میرسد. همچنین دقت اعتبارسنجی نیز از ۶۰ درصد به ۸۸ درصد و نزدیک به سطح استاندارد جهانی خواهد رسید.

محرمیان به مسئله ارائه تسهیلات خرد نیز پرداخت و گفت: بانک تجارت و چند بانک دیگر ارائه تسهیلات خرد را آغاز کردهاند و بانک تجارت با اپلیکیشن باجت توانسته به تعداد قابل توجهی از تسهیلات ازدواج پاسخ دهد. ارتقای وضعیت تنظیمگری لندتک برای ارائه تسهیلات خرد در مدت بسیار کوتاه نیز یکی از بخشهایی است که برای آن باید راهکار فناورانه کنیم.

او در مورد رویداد اینوتکنیک گفت: در ریورس پیچ (Reverse Pitch) سازمان و نهادها مسائل و مشکلات خود را بیان میکند و از نوآوران و کارشناسان برای حل چالشها دعوت میکنند. رویداد اینوتکنیک نیز از این مدل است. در واقع، بانک مرکزی میخواهد چالشهای نظام بانکی را با راهحلهای نوآورانه حل کند. اینکه یک سازمان و نهاد جسارت اعلام چالشهای خود را داشته باشد در کشور زیاد مرسوم نیست و بانک مرکزی برای اولین بار چنین رویکردی را پیش گرفته است.

او در ادامه به نقش فناوری در خدمترسانی به مردم اشاره کرد و گفت: در شش هفت روز گذشته تقریبا ۷۴۰ هزار نفر ارز اربعین را دریافت کردن، از این تعداد ۳۶۷ هزار نفر به شکل حضوری و ۳۷۰ هزار نفر به شکل غیرحضوری و از طریق اپلیکیشن و پیامرسانها ارز مورد نیازشان را تامین کردند. بیشترین ارائه ارز غیرحضوری از طریق بانک ملی و بله صورت گرفته است و بانک صادرات نیز به بله متصل شده است. و تلاش داریم کل این فرایند به شکل غیرحضوری و الکترونیکی پیش برود.

معاون فناوری های نوین بانک مرکزی درباره سامانه محچک عنوان کرد: دیگر دستاورد مهم در این دوره سامانه محچک بود. به موجب این سامانه، به میزان چک برگشت خورده از حسابهای فرد بلوکه میشود که اقدام بسیار بزرگی بود؛ زیرا نشان داد میتـوان بسیاری از امور را قضازدایی کرد و ذینفعان چک بدون اینکه با قوه قضائیه و فرایندهای بوروکراتیک درگیر شوند به طلب خود میرسیدند.

او ادامه داد: هچنین به موجب این قانون، زندانیان مرتبط با چک نیز کاهش بسیار چشمگیری داشتند، به نحوی که میانگین آن در سال ۹۶ به ۱۰ نفر زندانی در هر روز می رسید اما یکسال پس از اجرای قانون جدید چک به یک نفر در هر دو روز و دوسال بعد از اجرای قانون، یعنی امسال، این رقم به یک نفر در هر سه روز کاهش یافته است.

محرمیان درباره سامانه سیاق گفت: سامانه سیاق نیز در این دوسال تکمیل و به قوه قضائیه تحویل داده شد. با این سامانه زمان متوسط توقیف اموال که در سال ۹۶حدود ۲۰۰ روز به طول میانجامید، به چند دقیقه کاهش یافته است.

معاون فناوریهای نوین بانک مرکزی با اشاره به این موضوع که در حال حاضر خدمت چک الکترونیک در ده بانک عملیاتی شده است، افزود: به دلیل تازگی این خدمت، در حال حاضر این خدمت در این ۱۰ بانک به صورت محدود ارائه می شود.

دکتر محرمیان گفت: تاکنون تقریباً ۴۰۰ هزار چک الکترونیک صادر و حدود ۳۵۰ هزار چک الکترونیکی نقد شده است. بیشترین میزان چک الکترونیک صادر شده به بانک صادرات و سپس بانک های پارسیان و تجارت مربوط می شود. یکی از محدودیتهای چک الکترونیک عدم نقد شدن چک الکترونیکی در بانکهای غیر از بانک صادر کننده بود که به تدریج این مشکل نیز حل شده است و امیدواریم خدمت چک الکترونیک دامنه شمول خوبی پیدا کند. بر این اساس، مهمترین خصوصیت چک الکترونیکی نقد شدن به صورت الکترونیک و غیرحضوری است که نیاز به حضور در شعبه را حذف میکند.

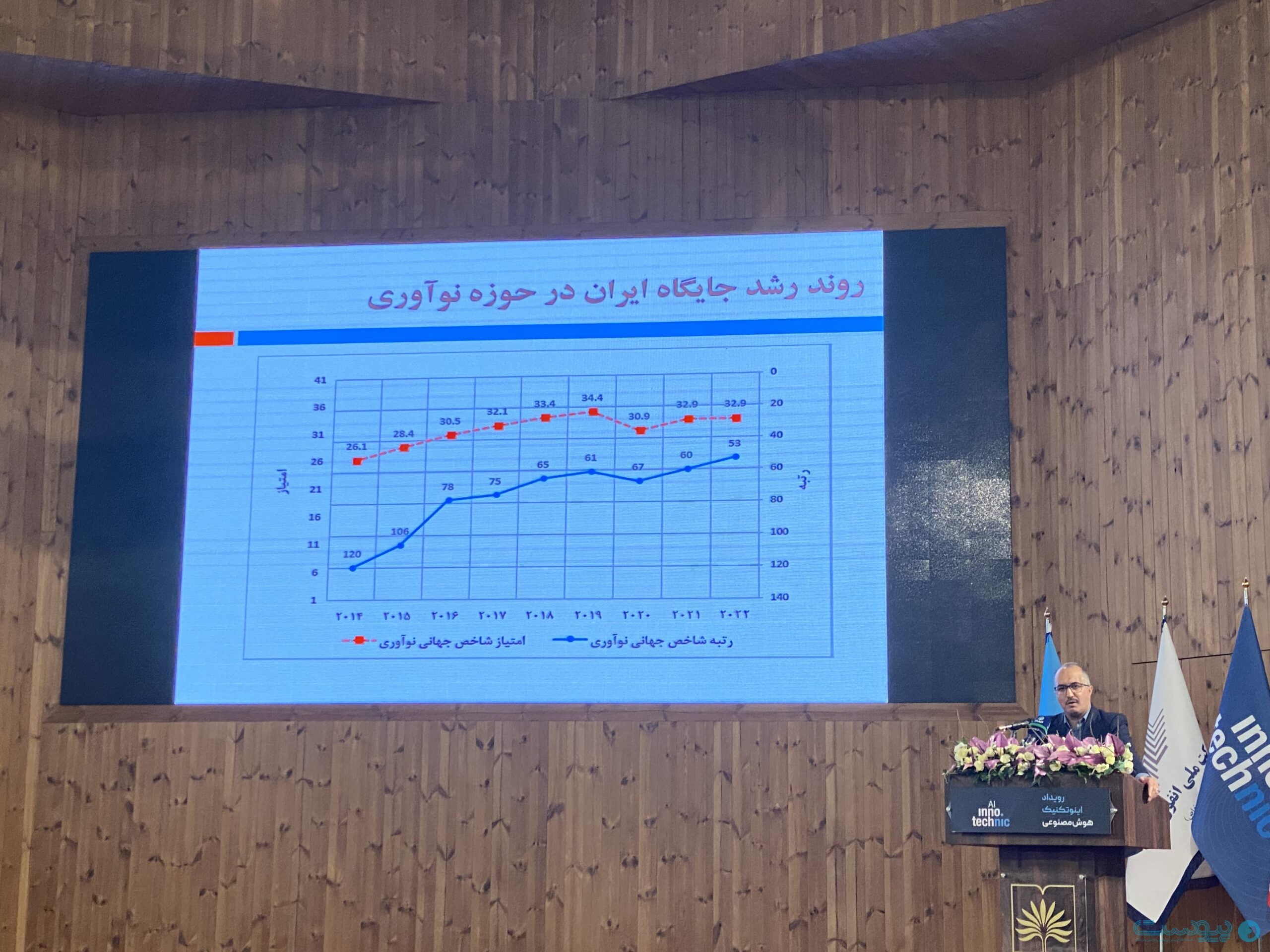

علی عبدالهی مدیرعامل پیشین شرکت ملی انفورماتیک و عضو هیات مدیره این شرکت در افتتاحیه نخستین رویداد اینوتکنیک به رویکرد پلتفرمی ملی انفورماتیک اشاره کرد و گفت: اینوتکنیک، پلتفرمی برای تسهیلگری نوآوری است. در واقع، ترکیبی از نوآوری، تکنولوژی و انایسی (NIC) خدمات شرکت ملی انفورماتیک را در این رویکرد پیش بردهایم. ما به عنوان بازوی حاکمیتی بانک مرکزی چنین وظیفهای داریم. در این رویداد به دنبال راهکارهای فناورانه برای حل چالشها و مشکلات بانک مرکزی هستیم. در حال حاضر، در جایگاه ۵۳ نوآوری در جهان هستیم و امیدواریم این جایگاه تا ده پله صعود ارتقا یابد. ما در سنجش شاخص نوآوری در زمینه پیوندهای نوآوری یعنی ارتباط بین دانشگاه و صنعت ضعف جدی داریم. به شکلی که، از بین ۱۳۹ کشور در جایگاه ۱۰۷ قرار داریم و باید تلاش کنیم که در این زمینه جایگاهمان ارتقا یابد. این رویداد میتواند موجب ارتقا این جایگاه شود و ملی انفورماتیک به عنوان یک پلتفرم تسهیلگر نقش پیوند دهنده میان دانشگاه و صنعت و حاکمیت را برقرار کند.

عبدالهی مجموعهای از پیوندهای نوآوری را با نهادهای سیاسی، قانونی، محیط کسبوکار، پایداری زیست محیطی و جذب دانش وغیره را لازمه رشد نوآوری در کشور دانست و گفت: امروز نوآوری بسته به تاریخ پیوسته است و ما بایستی نوآوری باز را در دستور کار قرار دهیم. او عنوان کرد: نوآوری باز موجب ظهور بازارهای جدید شده و تا نوآوری باز را پیش نبریم نمیتوانیم به مرحله بعدی نوآوری یعنی نوآوری اکوسیستمی برسیم. اما برای رسیدن به این مرحله حتما باید از مرحله نوآوری باز عبور کنیم.

مدیرعامل پیشین ملی انفورماتیک گفت: مرکز ملی انفورماتیک در نقش یک پلتفرم برای پیوند نوآوران و نیازمندان به نوآوری عمل میکند. در واقع ارتباط میان نوآوری و نوآوری باز را محقق خواهد کرد. سند باکس نمونهای از این رویکرد نوین و جدید است.

او سطح رشد اقتصادی در دنیا با میزان سرمایهگذاری در پژوهش و ایجاد نوآوری مرتبط دانست و گفت: در حال حاضر، اقتصاد هوشمند مسیر رشد مناسبی دارد و پیشبینی میشود در ۱۰ سال آینده روند رشد اقتصاد هوشمند از رشد اقتصاد سنتی پیشی بگیرد و به ۱۸ درصد برسد.

عبدالهی عنوان کرد که در این رویداد به محورهای مبارزه با پولشویی، تجربه بازیگران نظام بانکی، احراز هویت و امنیت، نظارت کلان و خرد در نظام بانکی و بانک مرکزی مبتی بر استفاده از هوش مصنوعی توجه کردهایم و تلاش داریم به نیازهای این حوزهها بپردازیم.بانک مرکزی در حال حرکت به سمت بانکداری هوشمند است و این رویداد نیز زمینهای برای کمک به ارتقا سطح بانکداری هوشمند است.

محمد شیریجیان، معاون اقتصادی بانک مرکزی در رویداد اینوتکنیک عنوان کرد: در برنامه توسعه به اقتصاد دانشبنیان توجه شده است و بهرهمندی از ظرفیتها و ابزارهای فناورانه یکی از صورتهای اقتصاد هوشمند است. ما برای تصمیمگیری مناسب باید از دادهها استفاده کنیم تا بر اساس واقعیتهای اقتصادی تصمیمهای درستی بگیریم. در اینجاست که ضرورت پیوند میان فعالین فناوری و حکمرانی روشن میشود.

او در ادامه عنوان کرد: حکمرانان در این حوزه با ملاحظه و بسیار کند پیش میروند و تحولات عرصه فناوری نشان میدهد از حوزه حکمرانی پیشرفت بسیار بیشتری داشته است. همچنین باید تحولاتی که در حکمرانی، تعاملات بین دستگاهها، رویکردها به سبب توسعه نوآوری اتفاق میافتد برای حکمران تبیین کرد. اینکه هوش مصنوعی چه تاثیری بر سیاستگذاری بانک مرکزی میگذارد مساله است.

شیریجیان به چالش بانک مرکزی با ارزهای دیجیتال و رمزارزها اشاره کرد و گفت: از چالشهایی که بانکهای مرکزی با آن روبرو بوده مواجهه با ارزهای دیجیتال است. اینکه استفاده از ارزهای دیجیتال و پیشرفت CBDC چه تاثیر تحولی در حوزه پولشویی، سیاستهای پولی و مالی و دیگر وظایف بانک مرکزی ایجاد میکنند، علامت سوالی است که باید به آن پاسخ داد.

معاون اقتصادی بانک مرکزی درباره دیگر چالشهای ساستگذار پولی و مالی عنوان کرد: اصلاح نظام بانکی با تمرکز بر مدیریت ناترازیها و مساله نقدینگی و تنظیمگری بازار ارز، رصد مستمر و بهبود انتظارت اقتصادی جامعه و فعالین اقتصادی نیز از جمله چالشهای بانک مرکزی است.