تپسی با ۶۷۴ میلیارد زیان امسال، ۹۰ میلیارد سود سال آینده را پیشبینی کرد

با تعیین تکلیف مصادیق مخارج انتقالی توسط سازمان حسابرسی تپسی پیشبینی سود و زیانی خود…

۲۹ بهمن ۱۴۰۴

۳ اسفند ۱۳۹۹

زمان مطالعه : ۱۱ دقیقه

برای بیش از نیم قرن آمریکا مرکز نوآوری جهانی در حوزه تکنولوژی مالی بود و کارتهای اعتباری، دستگاههای ATM و بانکداری آنلاین را به جهان معرفی کرد. حالا با قدرت گرفتن چین در حوزه پرداخت موبایلی و وارد شدن کشورهای آفریقایی، از جمله کنیا، به این حوزه جریانهای بزرگی از سوی این کشورها شکل گرفته و آمریکا از آنها عقب مانده است.

به گزارش پیوست، برای بیش از شصت سال، آمریکا نوآوری در حوزه تکنولوژی امورمالی جهان را رهبری میکرد. در یک دهه گذشته اما چین به قدرت جهانی تبدیل شده است: چین با تکیه بر گوشیهای هوشمند و اپلیکیشنهای اجتماعی از پرداخت از راه دور استفاده کرده و با دیجیتالی کردن حوزه مدیریت مالی مردم زیادی را تحت پوشش قرار داده است. اما این جایگاه ویژه شاید به زودی از چین گرفته شود. به تازگی کشورهای آفریقایی از جمله نیجریه و کنیا به کانون اصلی فینتک تبدیل شده و از تکنولوژی ارزان و در دسترس برای جذب مشتری به شکلی نوین استفاده میکنند. بانکها آمریکایی و شرکتهای فینتک برای ادامه رقابت خود باید فاکتوهایی که باعث موفقیت این کشورها شده را بررسی کنند.

فینتک در تعریف ساده به معنای استفاده از تکنولوژی و نوآوری برای رفع نیازهای مشتریان و شرکتها در حوزه امور مالی است، مثلا کارتهای اعتباری، بانکداری آنلاین و رمزارزهای مبتنی بر بلاکچین. فینتک که صنعتی هزارساله در حوزه اعتبار، قرارداد و بانکداری را به روزرسانی کرده به یکی از داغ ترین موضوعات دهه گذشته تبدیل شده است. صندوقهای سرمایه، شرکتهای مالی سنتی، دولتها و حتی کاربران معمولی گوشی هوشمند همگی باعث سرعت گرفتن روند رشد این حوزه شدند. پیشرفتهایی همچون پرداخت از راه دور، معاملات سهام با استفاده از اپلیکیشن و دریافت بیمه خودکار تنها گوشهای از پیشرفتههای حوزه امور مالی محسوب میشوند. براساس برآورد صندوق جهانی پول (IMF) در اولین نیمه دهه 2010 بیش از 50 میلیارد دلار در این حوزه سرمایه گذاری شده و در حالت معمول هر ساله بیش از 100 درصد رشد داشته است.

با این حال پایههای فینتک مدرن چند دهه قبل تر بنا نهاده شد. سه موج اصلی نوآوری هرکدام در یک منطقه مهم و در یک زمان خاص شکل گرفتند. در حالی که آمریکا اولین موج مهم نوآوری در این بخش را تشکیل داد اما با پیشرفت دیگر کشورها در این حوزه و بالارفتن سطح توقع مشتریان و شرکتها کمی عقب مانده است. اما شرکتهای آمریکایی هنوز هم با مطالعه روند فینتک و مسیر آینده آن میتوانند جایگاه خود را پس بگیرند.

اولین موج فینتک مدرن تکنولوژیهایی را به همراه داشت که ما امروزه به واسطه آن پول خود را خرج میکنیم و بسیاری از این نوآوریها در آمریکا رخ دادند. ابداع اولین کارت اعتباری یا همان کارت کلابهای شبانه در اوایل دهه 1950 که برای اولین بار از مبحث اعتبار استفاده میکرد تحول مهمی بود: این ویژگی راهکاری بهینه برای پرداخت بود و البته اعتبار مشتریان را نیز افزایش میداد. نوآوری در دهه 1960 نیز ادامه پیدا کرد و بانک شهر نیویورک اولین بانکگراف را معرفی کرد: این دستگاه که یک ماشین واریز از طریق نامه و خودکار بود در واقع نمونه اولیه یک دستگاه ATM محسوب میشود. پیشگامی آمریکا در فضای فینتک به رهبری بانکداری و دیگر نهادهای مالی تا دهه 1990 نیز ادامه پیدا کرد و توسعه اینترنت باعث تولد بانکداری آنلاین شد. در حالی که هنوز هم بانکهای بزرگ مهمترین بازیگران عرصه امور مالی بودند اما روند پیشرفت تا به اینجا یک تم مشترک داشت: توسعه بانکداری و اعتبار برای جهان خارج از دیوارهای ساختمان.

صندوقهای سرمایه، شرکتهای مالی سنتی، دولتها و حتی کاربران معمولی گوشی هوشمند همگی باعث سرعت گرفتن روند رشد این حوزه شدند

موج دوم فینتک مدرن که در دهه 2000 آغاز شد و هنوز هم ادامه دارد از آسیا و به ویژه چین منشا میگیرد. چین با وجود جمعیت عظیمی خود بانکهای فیزیکی چنان پیشرفتهای نداشت و اپلیکیشنهای گوشی هوشمند مشکل آنها را حل کرد. در سال 2018 صنعت 25.5 میلیارد دلاری فینتک در چین 46 درصد از تمامی سرمایه جهانی فینتک در جهان محسوب میشد و بازار چین بزرگترین بازار فینتک جهان بود. ویچت و علیپی به حدی در حوزه پرداخت خوب عمل کردهاند که حتی فروشندگان روستایی و کارگان نیز از کدهای QR آنها استفاده میکنند. تنسنت و علیبابا با سرمایهگذاری عظیم در این حوزه باعث عقب نشینی شرکتهای امور مالی سنتی شدند. این دو غول فینتک چین در هر کاری از مدیریت ثروت گرفته تا امتیازدهی به اعتبار و بازرگانی جای پای خود را محکم کردهآند.

حالا به نظر میرسد که نوآوری در بخش فینتک اینبار در جای دیگری یعنی در آفریقا رخ میدهد. این موج که به گوشیهای همراه البته عمدتا بدون دسترسی به اینترنت متکی است به دلیل همه گیری خدمات بانکداری موبایلی شهرت دارد. براساس دسته بندی سازمان ملل متحد آفریقا 33 کشور از 47 کشور توسعه نیافته جهان را در خود جای داده است. راهاندازی زیرساخت سراسری اینترنت و گوشی هوشمند که در آمریکا و چین چند دهه به طول انجامید در این مناطق در مراحل اولیه خود است. با این حال فینتک در مناطقی که شاید آماده به نظر نرسند میتواند رشد بسیاری داشته باشد.

برخلاف موجهای قبلی که در مهد تکنولوژی شکل گرفتند، موج فینتک آفریقایی براساس گوشیهای موبایل ساخته میشود که تقریبا از آغاز هزاره جدید همه گیر شد. این موج با رشد اقتصادی نیز همراه خواهد بود: براساس برآوردهای صندوق بینالمللی پول، چهار کشور از پنج کشوری که بالاترین میزان رشد GDP (تولید ناخالص داخلی) را در جهان دارند کشورهای آفریقایی هستند که از این موج سود میبرند. تا همین امروز هم کشورهای آفریقایی که از موج قبلی فینتک در چین و آمریکا عقب مانده بودند با استفاده از زیرساخت موبایلی رشد قابل توجهی داشتهاند.

موجهای مدرن فینتک از آمریکا تا چین و حالا در کنیا چارچوبی را ارائه کردند که نشان میدهد کدام بازیگران در برآورده کردن نیازهای مالی جمعیت جلو هستند و کدام یک از جریان عقب ماندهاند

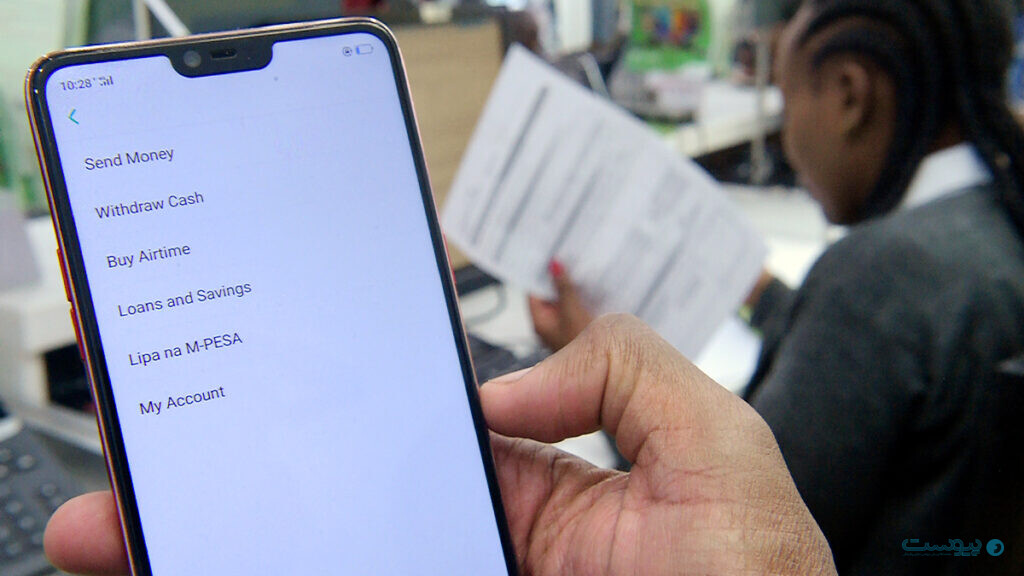

یکی از کشورهای آفریقایی خوب در این زمینه کنیا است. این کشور نرخ نفوذ گوشی موبایل خود را به اوج رسانده و اشتراک موبایل از 12 درصد جمعیت عبور کرده و در کنار آن استفاده از فینتک نیز رشد کرده است. برای مثال غول ارتباطات سافاریکام که 5 درصد از تولید ناخالص این کشور را تشکیل میدهد با استفاده از خدمات انتقال پول M-Pesa که همانند یک بانک موبایلی عمل میکند توانسته بدون اینترنت رشد خدمات گستردهای را ارائه کند. M-Pesa زیرساخت موبایلی سافاریکام را با مدلی نمایندگی ترکیب می:ند: این شرکت موجودی کاربران را ذخیره میکند و کاربران میتوانند به 110 هزار نمایندگی این کشور مراجعه و در آنجا تراکنشهای خود را به صورت حضوری انجام دهند. تمام این سیستم برپایه یک تکنولوژی شبیه به ارسال پیام عمل میکند و در هفت کشور فعال است.

ایکوئیتل که یک اپراتور شبکه مجازی موبایل و رغیب M-Pesa است خدمات مالی را حتی از این هم گسترده تر کرده و چند خدمت بانکی را هم با گوشی موبایل ارائه میکند. ایکوئیتل یک شرکت ترکیبی و در واقع شرکتی ارتباطی است که از یک بانک متولد شده است. بانک ایکوئیتی شرکت مادر ایکوئیتل در سطح بینالمللی با نیز با ایرتل همکاری کرده تا محصولی مشترک را به کاربران ارائه کند. این شرکت ماموران خود را به تمام نقاط کشور حتی مناطق دور افتادهای که دیگر بانکها به آن دسترسی ندارند ارسال میکند و خدمات خود را در آنجا ارائه میدهد. ایکوئیتل طی تنها پنج سال از فعالیت داخلی 22 درصد از بازار پول موبایلی را به خود اختصاص داده است.

برخلاف موجهای قبلی که در مهد تکنولوژی همچون آمریکا شکل گرفتند، موج فینتک آفریقایی براساس گوشیهای موبایل ساخته میشود که تقریبا از آغاز هزاره جدید همه گیر شد

این شرکتها همه گیری امور مالی را در کشورهای آفریقایی به میزان قابل توجهی افزایش دادهاند. در حالی که استفاده از امور مالی در سال 2006 در کنیا تنها 26 درصد بود حالا 83 درصد از جمعیت این کشور حداقل به خدمات ساده مالی دسترسی دارند. این نوآوریها علاوه برصادر شدن به دیگر نقاط جهان به الگویی برای دیگر مدلهای آفریقایی نیز تبدیل شدهاند. بیست و چهار کشور پس از موفقیت کنیا به یک اقتصاد دیجیتال روی آوردهاند. نتایج مثبت در حال افزایش هستند-اتحادیه اپراتورهای موبایلی جهان (GSMA) برآورد کرده است که میزان نفوذ موبایل در آفریقا در یک دهه گذشته دو برابر شده و پرداختها و بانکداری موبایلی عامل اصلی افزایش نفوذ در 15 کشور بودهاند. تا پایان سال 2018 در این منطقه 23 میلیون حساب موبایل نسبت به سال قبلی به تعداد کاربران اضافه شد. زنان، فقرا و کسانی که در مناطق دور افتاده زندگی میکنند نفع ویژهای از این موج فینتکها بردند.

سایر نقاط جهان از موفقیت کنیا در حوزه فینتک چه درسی میتوانند بگیرند؟ در این راستا میتوان به سه تم عملیاتی برای شرکتهای مختلف اشاره کرد”

اول: شرکتهای موفق قابلیتهای خوبی ارائه میکنند. بانک اکوئیتی به دلیل ارائه قابلیت خرید در یک ایستگاه توانست از رده 66ام از رقبای خود پیشی گرفته و به رده دوم منطقه برسد. این موضوع که مشتریان هزینه جستجو و اجرای کمتر را میپسندند تنها مختص بازار آفریقا نیست،در آمریکا نیز بیش از 50 درصد از جستجو برای محصولات در آمازون صورت میگیرد و 44 درصد از تمامی خریدها به صورت آنلاین انجام میشوند. این روند جهانی در حوزه فینتک نیز همانند خرده فروشی در حال پیشروی است.

دوم: امور مالی برپایه اعتبار است. بانکهای سنتی آمریکا از این موضوع مطلع هستند اما با این حال نمیتوانند اعتبار را به محصولات پیشرفته تکنولوژی منتقل کنند. اما شرکتهای جوان فینتک بدون اعتبار چند ده ساله خدمات بسیار خوبی را در اختیار کاربران قرار میدهند. ایکوئیتل با تکیه بر پشتوانه بانک اکوئیتی و شرکت ایرتل توانست هم از اعتبار بهرهمند شود و هم خدمات خوبی را در اختیار مردم قرار دهد. شرکتهای آمریکایی که میخواهند از این مثال درس بگیرند باید به دنبال همکاری با استارتاپها و ارائه خدمات خلاقانه باشند.

سوم: به دنبال کاتالیزورهای تکنولوژی باشید. شرایط یا زیرساختهایی که با تکنولوژی همخوانی دارند احتمال موفقیت آن را افزایش میدهند. این کاتالیزورها لزوما نباید یک نوآوری باشند و گاهی مدلهای قدیمی و خارج از رده مکمل مناسبی هستند. برای مثال شرکت آمازون با انبارداری گسترده که قرار بود از مدل خرید آنلاین خارج شود توانست خدمات بهتری را در سطح کشور ارائه کند. فینتک آفریقایی سافاریکام نیز برای توسعه محصولات و خدمات خود از مامورانی استفاده کرد که به صورت حضوری خدمات را ارائه میکنند. این کاتالیزور ها اگر در کنار محصولات جدید استفاده شوند بازدهی بالایی خواهند داشت.

آمریکا برای نسل بعدی فینتک خود با دو چالش روبرو است. اول هدف قرار دادن سواد امور مالی. براساس شاخص S&P (استاندارد و فقر) تنها 57 درصد از بزرگسالان آمریکایی سواد مالی دارند. متولدین اواخر هزاره قبلی که حالا 25 تا 40 سال دارند تنها 24 درصد از این آمار هستند. در حالی که این نسل به استفاده از فضای مجازی و خدمات مدرن عادت دارد اما با محصولات مالی سنتی در بانکهای فیزیکی آشنایی چندانی ندارند. شرکتهای کنیا مثالهای خوبی برای رفع این مشکل هستند: آموزشی که نوآوران این حوزه ارائه کردند باعث شد تا مردم خودشان هم اطلاعات را به صورت سینه به سینه به یکدیگر منتقل کنند. متولدین اواخر هزاره قبلی بسیار نسبت به جریانهای داغ تاثیر پذیر هستند و اگر شرکتهای فننتک به ایفلوئنسرها روی آورند موفقیت بالایی خواهند داشت.

آموزشی که نوآوران این حوزه در کنیا ارائه کردند باعث شده تا مردم خودشان هم اطلاعات را به صورت سینه به سینه به یکدیگر منتقل کنند

مرحله دوم شخصی سازی نیازها و ارائه خدمات است. آمریکاییها بیشتر از هرچیز راهحلی را میخواهند که با نیاز و سابقه جستجوی آنها همخوانی داشته باشد. همانند مردم کنیا که ابتدا با ارسال پول کمی همخوانی خدمات با نیازهای خود را بررسی کردند، آمریکاییها با بستههای کامل احساس راحتی بیشتری میکنند. برای مثال خدمات پس انداز برای ازدواج، مراقبت از فرزند و بازنشستگی در کنار بیمه و سرمایهگذاری باید همه در کنار هم ارائه شوند و به توضیحاتی نیاز است که نشان دهد از کدام محصول در چه زمانی باید استفاده کرد.

بانکها و البته شرکتهای غیرسنتی میتوانند از این تجربیات درس بگیرند. ویچت از یک شبکه اجتماعی به خدمتی برای مدیریت پول تبدیل شد و اکوئیتی از یک بانک به شبکه موبایلی تبدیل شد و ورود به عرصههای جدید در هردوی این مثالها باعث رشد قابل توجه شرکتها شد. برای موج بعی باید محصولات مشترک با همکاری صنایع را در دستور کار قرار داد و به جای اینکه تمام شرکتها همه کاری را انجام دهند، باید به دنبال فرصتهای جدید و دست نخورده باشیم. در حالی که بانکها سنتی هنوز در خطر از دست دادن سهم بازار خود نیستند اما بازیگران جدید شکاف بین بانکهای سنتی و تکنولوژی نوین را کاهش خواهند داد.

موجهای مدرن فینتک از آمریکا تا چین و حالا در کنیا چارچوبی را ارائه کردند که نشان میدهد کدام بازیگران در برآورده کردن نیازهای مالی جمعیت جلو هستند و کدام یک از جریان عقب ماندهاند. آنچه در بین مردم ثابت باقی میماند شوق آنها به دسترسی بیشتر و توجه بالا به موضوع اعتبار است. کشورهای در حال توسعه با ارائه ترکیبی که دسترسی با اعتبار به مردم ارائه کند میتوانند از کشورهای توسعه یافته پیشی بگیرند. برای موفقیت موج بعدی نوآوری و پیشی گرفتن از دیگر کشورها باید از پیشگامان موجهای قبلی درس بگیریم.

منبع: HBR