تپسی با ۶۷۴ میلیارد زیان امسال، ۹۰ میلیارد سود سال آینده را پیشبینی کرد

با تعیین تکلیف مصادیق مخارج انتقالی توسط سازمان حسابرسی تپسی پیشبینی سود و زیانی خود…

۲۹ بهمن ۱۴۰۴

۲۶ تیر ۱۴۰۰

زمان مطالعه : ۷ دقیقه

بانکها چه چیزی را بهعنوان بزرگترین مزیت راهبرد بانکداری هوشمند میبیند؟ پاسخ به این سوال بسیار ساده و در عین حال مهم است؛ تعامل قوی با مشتری.

امروزه بانکها باید روی عقب نماندن از شرکتهای فینتک تمرکز کنند، چرا که این شرکتها، فناوری هوشمند را در سیطره خود دارند. با این حال ۶۴ درصد بانکها نگران تعامل با مشتری و ۱۸ درصد از آنها روی کانالهای جدید درآمدزایی متمرکزند. در این بین کمتر از ۵ درصد بانکها به اهمیت رقابت با شرکتهای فینتک واقف هستند.

موتورهای هوشمند هدفگذاری و هوش مصنوعی، از جمله ابزارهایی هستند که شرکتهای بزرگ فناوری و فینتک برای مطرحکردن خود در صنعت استفاده کردهاند. مشتریان به خدمات و ارتباطات بهشدت شخصیسازیشده عادت کردهاند و در واقع راهحل کلیدی برآورده کردن نیاز مشتریان، استفاده از فناوریهای هوشمند است.

راهبرد «لباس تک سایز اندازه همه میشود»، که در آن خدمات روی کانالهای انتخاب شده انجام میشدند، دیگر مورد استفاده قرار نمیگیرد. در دنیای امروز، موتورهای هوشمند به گونهای پویا، محتوا و داده را بهصورت تجربهای شخصیسازی شده ارائه میدهند. فناوریهای هوشمند میتوانند فرآیندها را به صورت خودکار درآورند و شخصیسازی ساختن خدمات برای مشتری را در مقیاس بزرگ اجرا کنند. ردیابی رفتار مشتری بهصورت خودکار، فهم مناسبی از نیازهای او ایجاد میکند که بانک هوشمند را قادر به ارائه پیشنهادها و توصیههای مناسب میسازد. برای مثال، کاربری که به دنبال خرید یا رهن ملک است، باید پیشنهادهای مناسبی در زمینه رهن و وثیقه به او ارائه شود. با ردیابی رفتار کاربر از این طریق میتوان بهطور پیوسته نیازهای مشتریان را تامین کرد درحالی که بانک هوشمند نیز در نقش یک مشاور امین که همواره منافع مشتری را مد نظر دارد، ظاهر میشود. زمانی که مشتری نحوه هدف قرار گرفتن و ارائه خدمت به خود را جهتدهی کند، همه چیز برای او بیشتر هدفمند جلوه کرده و بانک نیز به سود بیشتری دست پیدا میکند.

ارائه خدمت، هدف قرار دادن مشتری و ردیابی آنان به وسیله جمعآوری داده از منابع مختلف و تحلیل آن برای فهمیدن نیاز مشتری بهطوری که عملیاتی باشد، انجام میشود. کلانداده موتور محرک تمامی این تلاشهاست، بنابراین بانکها باید نسبت به درک دادههای خود در برابر سایر بازیگران این عرصه مبادرت کنند. عصر جدید شخصیسازی، خبر از نیاز به مهارتهای جدیدی میدهد که برای ترکیب حجم عظیمی از داده و تبدیل آن به اطلاعات قابل فهم و قابلاستفاده در عرصههای عملیاتی به کار گرفته میشوند. بانک هوشمند بیشتر از هر زمان دیگری روی متخصصان علم داده سرمایهگذاری میکند تا از قدرت تمامی دادههایی که در اختیار دارد، برای ایجاد ارزش افزوده برای کسبوکار و مشتریان استفاده کند. هدف نهایی بهکارگیری کلانداده، انجام کارآمد عملیاتها، کسب سود بیشتر و ایجاد رضایت بیشتر در مشتریان است.

یوک پلایتر، مدیرعامل Backbase در رویداد Finovate Europe سال ۲۰۱۸ گفت: «مشتری بیش از هر زمان دیگری کنترل را بر عهده دارد. آنها از بانک هوشمند، چیزی کمتر از خدمات ۵ ستاره انتظار ندارند. آنها میخواهند پیشنهادها و راهنماییهای مرتبط را مطابق با نیازهای خود دریافت کنند.»

میتوان بهراحتی مشتریان را قادر به خودکارسازی وظایف دستی کرد. این کار «همراه بانکها» را به یک ارائهدهنده خدمت شخصی تبدیل میکند که مطابق با نیازهای مشتری کارها را انجام میدهند. سناریویی را در نظر بگیرید که در آن یک مشتری بتواند همراهبانک خود را آموزش دهد تا به جای او فکر کرده و زندگی را برایش راحتتر کند. این کار ممکن است و در واقع همین الان در حال رخ دادن باشد. به عنوان نمونه سفر کاری را در نظر بگیرید. هزینههای پرواز میتوانند مستقیما در حساب کاربری سیستم حسابداری شخصی که یک اپلیکیشن مدیریت هزینهها و فاکتورها است، تنظیم شده و قبوض از طریق کارتهای اعتباری بهصورت خودکار پرداخت شوند. این فرآیند تنها چند ثانیه طول خواهد کشید و زمانی که به پایان برسد، اپلیکیشن همراهبانک میداند که چگونه کارها را در آینده انجام دهد. یک اپلیکیشن همراهبانک هوشمند میتواند بسیار کمککننده باشد؛ پیشنهاداتی برای سرمایهگذاری یا موقعیتهای مربوط به تجارت الکترونیکی یا رستوران مناسبی را برای غذا خوردن پیشنهاد دهد. با استفاده از واسطهای برنامهنویسی کاربردی اپلیکیشن همراهبانک میتواند عملیات رزرو را انجام داده و اطلاعات قرار ملاقات را به تقویم کاربر اضافه کند.

بسیار مهم است که قابلیتهای بانکی و غیر بانکی با هم ترکیب شوند. شرکتهای ارائهدهنده خدماتی مانند خطوط پروازی، اپراتورهای تلفن و شرکتهای تجارت الکترونیکی باید بهطور مستقیم در اپلیکیشن همراهبانک گنجانده شوند. برای مثال، یک مشتری باید بتواند از تشخیص چهره برای ورود، بهعنوان راهی برای بهره بردن از تمامی خدمات بانکی از طریق بانکهای مختلف، استفاده کند. رابط کاربری باید با خدمات مربوط به مراقبت از سلامتی، شرکتهای تجارت الکترونیکی و غیره یکپارچه شود. با تجمیع درست، خدمات بانکی تبدیل به پلتفرمی میشوند که مشتری برای رفع بسیاری از نیازهای خود به آن مراجعه میکند.

بانکها باید آنقدر خلاقیت به خرج دهند تا تجربه مشتری را ده برابر بهتر کنند. این کار با کنار هم قرار دادن قابلیتهای گوناگون به منظور ارائه بهترین خدمات ممکن خواهد شد. یکپارچهسازی هوشمند، خدمات ارزشمند گوناگون را در کنار یکدیگر قرار میدهد که منجر به تبدیل اپلیکیشن به قلب تپنده زندگی دیجیتال هر مشتری خواهد شد.

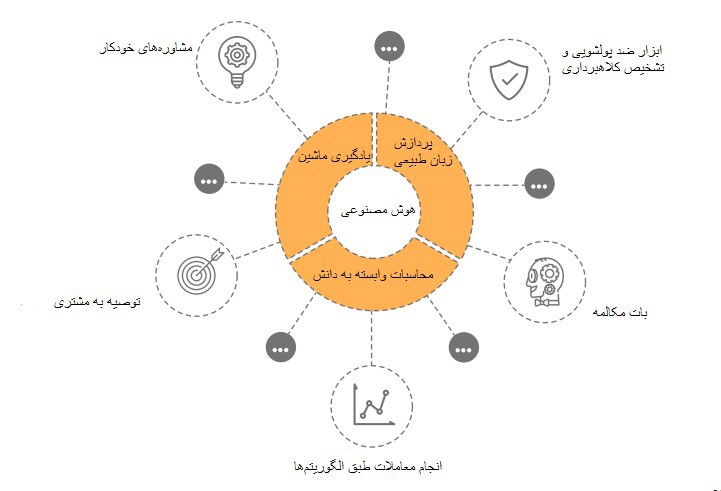

هوش مصنوعی یک فناوری کلیدی است که میتواند به اجابت خواستهها، کسب رضایت مشتری و افزایش کارایی عملیاتها کمک کند. به جای تحلیل پس از انجام کار، بانک هوشمند میتواند از هوش مصنوعی برای پیشبینی نیازهای مشتری و انجام فرآیند تصمیمگیری پیش از اقدام مشتری، استفاده کند؛ مثلاً پیشنهادات متناسب با نیازهای مشتری را به او ارائه دهد یا او را تشویق به گرفتن تصمیم کند. از این رو بانک هوشمند فراتر از تحلیل رفتارهای صریح مشتری میرود و وارد قلمرو بانکداری وابسته به دانش میشود. بانک در اصل تبدیل به بخشی از فرآیند تصمیمگیری مشتری خواهد شد. آینده بانکداری هوشمند بهطور موثری با تعیین مسیر مشتری و ارائه راهحلهای لحظهای و بهینه به او همراه خواهد بود.

کمپینهای بازاریابی تاکنون از مزیتهای هوش مصنوعی و یادگیری ماشین بهره بردهاند، اما آنهایی که معیارهای سفت و سخت فروش را ترجیح میدهند هم باید خوشحال باشند، چرا که میتوانند از هوش مصنوعی در ترغیب مشتری به خرید بیشتر (از طریق تشویق او به خرید محصولات دیگر در کنار محصول اصلی یا ارائه امکاناتی روی محصول اصلی برای بالا بردن قیمت آن) استفاده کنند. از بین هر چهار سازمانی که هم هوش مصنوعی و هم یادگیری ماشین را به کار میبرند، سه سازمان با افزایش بیش از ده درصدی در فروش کالا و خدمات مواجه میشوند. درک مشتری، کلید فروش دیجیتال است و در بیشتر مواقع فناوریها بهتر از انسان قادر به این کار هستند. تحلیل رفتار میتواند توسط عوامل انسانی فروش انجام شود اما ابزارهای هوش مصنوعی میتوانند بهتر این کار را انجام دهند. با تشخیص مشتریان و اینکه معرفی آنها به کدام بانک میتواند ارزش افزوده ایجاد کند، بانک هوشمند میتواند پیشنهادات بهشدت مرتبط را در زمان مناسب و با لحنی مناسب به مشتری ارائه کند.

به غیر از جذب مشتریان جدید، فناوریهای هوشمند با ردیابی نیازهای مشتری و ارائه پیشنهادهای متناسب، باعث حفظ آنان میشود. اگر بانک هوشمند قادر به ارائه پیشنهادهای مناسب در زمان مناسب باشد، نمایانگر در تماس بودن بانک با مشتری و علاقه کمک به او برای بهینه کردن راهحلهای مالی است. یک مشتری ثروتمند متناسب با تقاضاهایش، در یک زمان مشخص با بهترین پیشنهادها سرمایهگذاری مواجه خواهد شد. کسی که بهطور بالقوه خریدار خودرو است باید مناسبترین نرخهای دریافت وام به او ارائه شود، چنان که مطمئن باشد نیازی به مراجعه به جای دیگر نیست، چرا که بانک او همواره بهترین پاسخها را دارد.